Geld om te ondernemen, dat is financiering. Ontdek de ontwikkelingen in financiering voor het midden- en kleinbedrijf in de jaarlijkse CBS Financieringsmonitor.

Onderzoek mkb zonder zzp

Cijfers uit de Financieringsmonitor 2023 gaan over de periode juli 2022 tot juli 2023. Het onderzoek richt zich op het mkb (midden- en kleinbedrijf), dat bestaat uit bedrijven met minder dan 250 werkzame personen. Bedrijven van zzp’ers (met één werkzaam persoon) zijn niet onderzocht.

Cijfers in het kort

15 procent van alle mkb-ondernemingen heeft behoefte aan nieuwe externe financiering. Het gaat om vreemd vermogen of om eigen vermogen dat buiten het bedrijf of buiten het eigen geld van de ondernemer wordt gezocht. Van de bedrijven met een financieringsbehoefte verkent 74 procent de mogelijkheden. Bij 13 procent zijn de mogelijkheden al bekend. Van de bedrijven die zich hebben georiënteerd of die al bekend waren met de mogelijkheden, besluit 51 procent een financieringsaanvraag te doen. Daarvan is 86 procent succesvol. Zij krijgen het aangevraagde bedrag geheel of gedeeltelijk.

Behoefte aan financiering blijft gelijk

De behoefte aan nieuwe externe financiering tussen juli 2022 en juli 2023 is vergelijkbaar met het voorgaande jaar. Toen had 16 procent van het mkb financiering nodig, nu 15 procent. De behoefte aan nieuwe externe financiering is voor alle sectoren vergelijkbaar met de vorige meting. Bedrijven in de sectoren landbouw en nijverheid (industrie, bouw, energie) hebben net als vorig jaar het vaakst een financieringsbehoefte: respectievelijk 22 en 25 procent. Bij jongere bedrijven is het percentage bedrijven met financieringsbehoefte hoger (20 procent) dan bij oudere bedrijven (14 procent). Bedrijven die geen externe middelen zoeken, doen een beroep op intern geld, willen onafhankelijk blijven van geldschieters, of zien geen kansen om te groeien.

Lagere solvabiliteit en liquiditeit

Bedrijven met een externe financieringsbehoefte hebben een lagere solvabiliteit en liquiditeit dan bedrijven zonder behoefte aan externe financiering. Zij kunnen dus minder goed voldoen aan hun betalingsverplichtingen op zowel lange als korte termijn. Deze verschillen zijn statistisch significant.

Bank blijft belangrijkste kanaal voor oriëntatie

60 procent oriënteert zich via de bank. Dit kanaal gebruiken ondernemers wel minder: in 2019 was dit nog 80 procent. Na de bank worden de accountant en financieel adviseur het vaakst als informatiekanaal gebruikt.

Minder financieringsaanvragen, maar gezochte bedrag neemt toe

Van de mkb-bedrijven die behoefte hebben aan financiering én zich georiënteerd hebben op de mogelijkheden (of al bekend waren met de mogelijkheden), doet 51 procent een aanvraag. Voor het derde jaar op rij is het aantal bedrijven afgenomen dat tot een financieringsaanvraag komt. Vorig jaar was dit percentage nog 56 procent. De meest voorkomende reden om na oriëntatie toch geen aanvraag te doen, is dat er toch intern gefinancierd kon worden.

Bedrag stijgt

Het gezochte bedrag aan externe financiering is, met een mediaan1) van 250 duizend euro, twee keer zo hoog als vorig jaar (125 duizend euro). Daarmee zet de toename van het gevraagde bedrag verder door; in de Financieringsmonitor van 2021 was het mediane gezochte bedrag nog 99 duizend euro. De mediaan betekent dat de helft van de aanvragers een lager bedrag zocht en de andere helft een hoger bedrag.

Succespercentage daalt, rente stijgt

Dit jaar is het percentage bedrijven met een deels of geheel succesvolle aanvraag 86 procent. Dit is lager dan vorig jaar toen dit 91 procent was, maar wel hoger dan in 2020 en 2021. Deze afname is zichtbaar bij alle grootteklassen behalve het middenbedrijf. Daar nam het aandeel licht toe. Het percentage succesvolle aanvragen neemt toe naarmate de bedrijfsomvang toeneemt.

Rente

De mediane vaste rente die mkb-bedrijven dit jaar betalen is 5,1 procent en is toegenomen ten opzichte van vorig jaar. Toen was de mediane vaste rente nog 3,8 procent. Ook de variabele rente is dit jaar gestegen ten opzichte van de jaren hiervoor.

Startups kijken vaker naar financiering voor eigen vermogen

Het mkb oriënteert zich vaker op financieringsvormen die betrekking hebben op het vreemd vermogen dan op eigen vermogen. Dit is hetzelfde als in eerdere versies van de Financieringsmonitor. Bedrijven kunnen zich op meerdere vormen tegelijkertijd oriënteren. Bedrijven verdiepen zich het vaakst in een banklening, gevolgd door leasing en een rekening-courant.

Opvallend is dat bedrijven die zichzelf typeren als startups en dochterondernemingen zich veel minder vaak oriënteren op bankleningen dan andere bedrijven; respectievelijk 37 en 31 procent. Dochterondernemingen oriënteren zich, behalve op bankleningen, op andere vormen van financiering zoals een rekening-courant of een achtergestelde lening. Startups zijn vaker geïnteresseerd in vormen van financiering die het eigen vermogen aangaan, zoals durfkapitaal, participatiemaatschappijen of business angels. In vergelijking met het totale mkb worden deze vormen ook vaker verkend door innovatieve bedrijven en bedrijven in de sector informatie en communicatie.

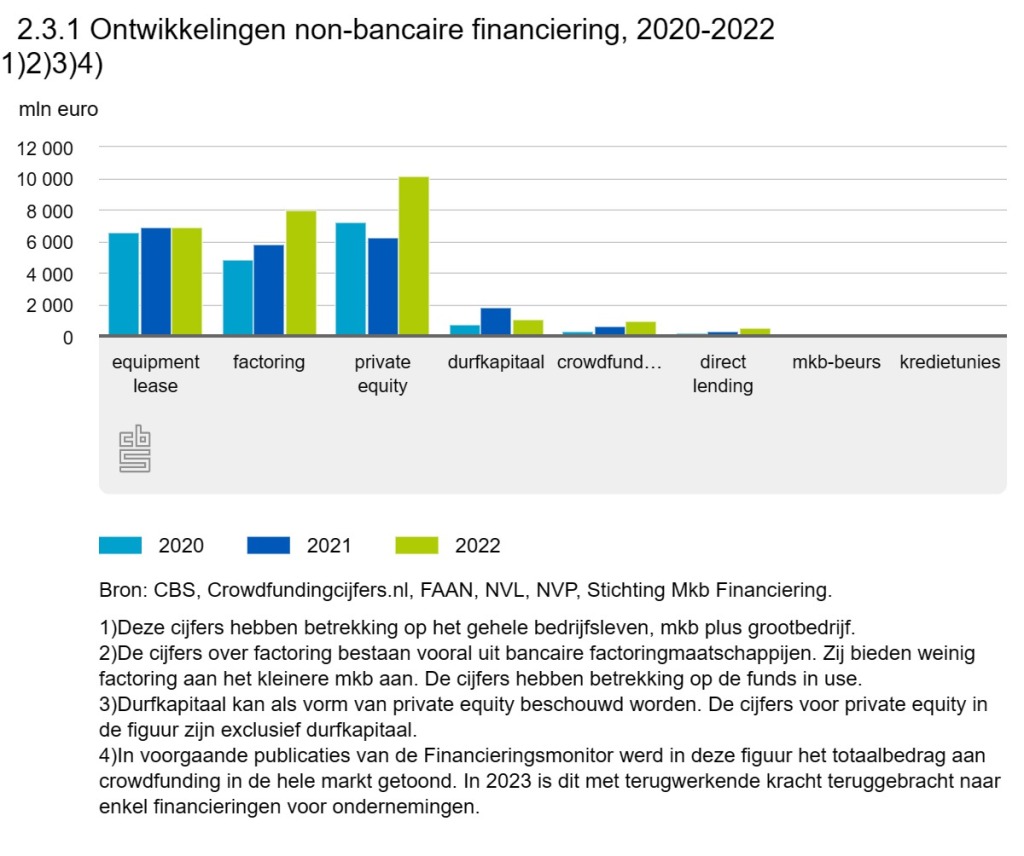

Financiering steeds vaker via non-bancaire alternatieven

De schok van de coronacrisis heeft de continue groei, die veel non-bancaire financieringsvormen in het afgelopen decennium kenden, tijdelijk onderbroken, maar in 2021 herstelde deze markt zich direct. De non-bancaire financieringsmarkt groeide in 2022 verder met 21 procent ten aanzien van een jaar eerder naar een omvang van bijna vier miljard.

Dat de populariteit van financiering buiten banken om toeneemt is ook duidelijk terug te zien in de verhouding bancaire versus non-bancaire financiering. Waar in 2021 nog 23 procent van de nieuw afgesloten financiering in de mkb financieringsmarkt (tot 1 miljoen euro) non-bancair betrof, is dit in 2022 toegenomen tot 27 procent van het totaal. Voor financieringen tot 250 duizend euro is dit aandeel zelfs 45 procent (2021: 42 procent).

Voor grotere financieringen (250 duizend tot 1 miljoen euro) is dit juist hoger (16 procent) ten opzichte van 2022 (12 procent). Het aantal non-bancaire verstrekkingen is met 10 procent toegenomen in 2022 ten aanzien van een jaar eerder. Het aantal verstrekte financieringen vanaf 1 miljoen euro is echter afgenomen, terwijl het totaal verstrekte bedrag in dit segment met 59 procent steeg naar een omvang van 1 miljard euro. Dit betekent dat de gemiddelde omvang van een financiering is toegenomen.

Meer behoefte aan flexibele vormen van liquiditeit

In 2022 waren de grootste volumes non-bancaire financiering in de categorieën equipment lease, factoring en private equity. Voor deze financieringsvormen geldt dat zij zijn toegenomen in omvang ten aanzien van 2021. Het volume aan factoring groeide met 38 procent ten opzichte van een jaar eerder.

Door onder andere de inflatie, gestegen rente en volatiele energieprijzen neemt de behoefte aan deze flexibele vorm van liquiditeit sterk toe (FAAN, 2023): bedrijven hebben weer behoefte aan meer werkkapitaal om de voorraden aan te vullen en hun debiteurenpositie in stand te houden. Ook private equity laat een forse volumestijging zien.

Durfkapitaal

De investeringen in durfkapitaal (1,1 miljard) liggen fors lager dan in 2021 doordat dat een jaar was met een aantal uitzonderlijk grote transacties. De stijgende lijn van de jaren ervoor zet echter door (NVP, 2023). Het volume aan direct lending (rechtstreekse verstrekkingen van een geldverstrekker zonder tussenkomst van een bank of andere partij) ligt in 2022 72 procent hoger dan het jaar ervoor. Ook het aantal verstrekkingen is fors gestegen en ligt 40 procent hoger. Er heeft een verschuiving plaatsgevonden van financieringen boven de 250 duizend euro (- 82 procent) naar financieringen tót 250 duizend euro (+ 63 procent) (SMF, 2023).

Record aan crowdfunding

In 2022 is er voor een record van 972 miljoen euro aan crowdfunding opgehaald door bedrijven. De omvang van de totale bedrijfsfinanciering via crowdfunding is 48 procent gestegen ten opzichte van het voorgaande jaar, en ook het aantal crowdfunding projecten nam toe. Afgelopen jaar waren er 2 800 projecten die financiering hebben ontvangen middels crowdfunding, in 2021 waren dit er nog 2 590; een toename van 8 procent. In 2022 is het aantal crowdfunding projecten voor ondernemingen 15 procent van het totaal aantal crowdfundingen en 90 procent van het totaal opgehaalde volume in de markt (Crowdfundingcijfers.nl, 2023).

Ook bij direct lending was een toename te zien. De ontwikkelingen bij mkb-beurs en kredietunies waren minder duidelijk. Hier gaat het om relatief kleine volumes van enkele miljoenen op totaalbasis terwijl dat alleen al bij private equity meer dan 10 miljard euro bedroeg.

Afwijzing aanvraag

Als de aanvraag wordt afgewezen door de financier is dat het vaakst omdat er sprake is van onvoldoende zekerheden. In iets meer dan één op de tien gevallen zijn er vervolgens wel nieuwe aanknopingspunten.

Onderpand

In iets meer dan de helft van de gevallen met een (deels) succesvolle aanvraag moest er onderpand worden geboden (52 procent). Bij aanvragen bij een bancaire financier was het bieden van onderpand vaker een voorwaarde dan bij een niet-bancaire financier: 71 procent versus 34 procent. Bij aanvragen die bij zowel een bancaire als een non-bancaire financier gedaan zijn is dit percentage 28 procent. Het onderpand bestaat voor 35 procent uit het bedrijfspand en voor 32 procent uit machines en/of apparatuur.

Meer over non-bancaire financiering: Alternatieve financiering? Dit zijn de mogelijkheden (mtsprout.nl)

Financieringsaanvraag voorbereiden: 9 redenen voor afwijzing van je financieringsaanvraag | MT/Sprout (mtsprout.nl)

CBS Financieringsmonitor 2023: Financieringsmonitor 2023 | CBS